Bucaq əmsalı

Müstəvi üzərində (x1,y1) və (x2,y2) koordinatlarında iki nöqtə verildikdə, bu nöqtələrdən keçən düz xəttin bucaq əmsalı m,

m

=

y

2

−

y

1

x

2

−

x

1

{\displaystyle m={\frac {y_{2}-y_{1}}{x_{2}-x_{1}}}}

düsturu ilə tapılır.

Ehtiyat qiymət

Reserve price ~ резервированная цена ~ en düşük fiyat ~ ehtiyat qiymət – hərraclarda: gizli tutulan minimal qiymət təklifi (BID). Adətən, minimal qiymət (satıcının razı olacağı ən aşağı qiymət) potensial alıcılara elan olunur, ancaq onlayn hərraclar (məsələn, eBay) satıcılara ehtiyat qiymət adlandırılan və gizli saxlanılan minimal qiymətini göstərməyə icazə verir. Ehtiyat qiymət açıqlanmır və ondan aşağı qiymət təklifi son satış qiyməti kimi qəbul olunmur. Bax: AUCTION, EBAY.

== Ədəbiyyat ==

İsmayıl Calallı (Sadıqov), “İnformatika terminlərinin izahlı lüğəti”, 2017, “Bakı” nəşriyyatı, 996 s.

Jakkard əmsalı

Jakkard əmsalı (Jaccard’s coefficient) və ya Jakkard ölçüsü – mətnlərin orijinallığının yoxlanılması texnologiyalarında istifadə edilən ölçüdür. Jakkard əmsalından mətnlərin orijinallığının yoxlanılmasına həsr edilmiş elmi-tədqiqat işlərində geniş istifadə edilir.

Jakkard oxşarlıq formulu – mətnlərin orijinallığının yoxlanılması texnologiyalarında istifadə edilən düstur. Bu düstura görə müqayisə edilən sətirlər tamamilə üst-üstə düşürsə onda onun qiyməti 1-ə bərabərdir. Lakin bu düstur müqayisə edilən mətnlərin ölçülərində fərqləri, istifadə tezliyini və s. nəzərə almır.

== Ədəbiyyat ==

Əliquliyev R. M., Ağayev N. B., Alıquliyev R. M., Plagiatlıqla mübarizə texnologiyaları // Bakı. İnformasiya Texnologiyaları nəşriyyatı. 2015.

Lerner əmsalı

Lerner əmsalı, və ya Lerner indeksi, sənaye bazarı nəzəriyyəsi sahəsində — qiymətin marjinal xərcdən nisbi artıqlığına bərabər olan firmanın bazar gücünün ölçüsü. Əmsal 1934-cü ildə iqtisadçı Abba Lerner tərəfindən təklif edilmişdir. Əmsal qeyri-kamil rəqabət şəraitində bazar gücünü qiymətləndirmək üçün istifadə edilə bilər. Məsələn, monopoliyalar.

== Tərifi ==

Bazar gücünün göstəricisi satış qiymətinin marjinal dəyəri üstələyən məbləğin qiymətindəki payıdır. Bu dəyər ticarət əlavəsi adlanır (ing. mark-up).

L

=

P

−

M

C

P

{\displaystyle L={\frac {P-MC}{P}}}

burada

P

{\displaystyle P}

— məhsulun qiyməti;

M

C

{\displaystyle MC}

— marjinal dəyəri.

Əmsal sıfırdan birə qədər olan dəyərləri qəbul edir. Nə qədər böyükdürsə, firmanın sövdələşmə gücü bir o qədər yüksəkdir.

Sortino əmsalı

Sortino əmsalı — investisiya alətinin, portfelinin və ya strategiyasının gəlirliliyini və riskini qiymətləndirməyə imkan verən göstərici.

Sortino nisbəti Sharpe nisbətinə bənzər şəkildə hesablanır, lakin portfel dəyişkənliyi əvəzinə "aşağı dəyişkənlik" istifadə olunur. Bu halda volatillik minimum portfel gəlirindən (MAR) aşağı olan gəlirlərdən hesablanır.

S

=

R

−

T

σ

{\displaystyle S={\frac {R-T}{\sigma }}}

,

burada:

R

{\displaystyle R}

— orta portfel gəliri,

T

{\displaystyle T}

— minimum icazə verilən portfel gəliri,

σ

{\displaystyle {\sigma }}

— "dəyişkənlik azaldı":

σ

=

∫

−

∞

T

(

T

−

x

)

2

f

(

x

)

d

x

{\displaystyle {\sigma }={\sqrt {\int _{-\infty }^{T}(T-x)^{2}\,f(x)\,dx}}}

.

Aşağıda qeyd olunan səbəblərə görə, davamlı düstur bir sıra gəlirlərdən götürülmüş hədəf dəyərdən aşağı dövri gəlirlərin standart kənarlaşmasını təyin edən daha sadə diskret versiyaya üstünlük verilir.

Davamlı forma, bütün sonrakı hesablamaları illik gəlirlərdən istifadə etməklə aparmağa imkan verir ki, bu da investorların investisiya məqsədlərini bildirməsinin təbii yoludur. Diskret forma aylıq gəlirləri tələb edir ki, mənalı hesablamalar aparmaq üçün kifayət qədər məlumat nöqtəsi olsun ki, bu da öz növbəsində illik hədəfin aylıq hədəfə çevrilməsini tələb edir. Bu, müəyyən edilmiş riskin miqyasına əhəmiyyətli dərəcədə təsir göstərir. Məsələn, bir il ərzində hər ay 1% qazanmaq məqsədi, illik 12% qazanmaq kimi görünən ekvivalent hədəfdən daha çox risklə nəticələnir.

Davamlı formanın diskret formaya üstünlük verməsinin ikinci səbəbi Sortino və Forsey (1996) tərəfindən təklif edilmişdir:

“İnvestisiya etməzdən əvvəl biz nəticənin nə olacağını bilmirik...

Toxunulmaz ehtiyat

Toxunulmaz ehtiyat — fövqəladə hallarda istifadə edilməsi üçün saxlanan ərzaq, yanacaq və s.ehtiyat mallar. Toxunulmaz ehtiyat həm dövlət, həm şəxsi səviyyədə yaradıla bilər. TE silahlı qüvvələrdə, uzunmüddətli ekspedisiyalarda mütləq yaradılır.

Adi hallarda toxunulmaz ehtiyat istifadə edilmir. Ancaq TE -ni yenisi ilə əvəzləmək lazım gəldikdə köhnə TE istifadə edilir.

Şəxsi TE kimi avtomobillərdəki yanacağı və təkərləri, evlərdə pul vəsaitini göstərmək olar.

İntellekt əmsalı

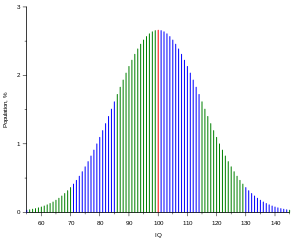

İntellekt əmsalı (ing. intelligence quotient; abr. IQ ; təl. "ay-kü") — insanın malik olduğu intellekt qabiliyyətinin kəmiyyət göstəricisi.

Verilmiş şəxs eyni zamanda cəmiyyətdə orta statistik insanın malik olduğu intellektə nisbətən müqayisə olunur. Bunun üçün xüsusu testlər mövcuddur. IQ testləri bilik səviyyəsini yox, düşünmə qabiliyyətini aşkar etməyə xidmət edir. İntellekt əmsalı ümumi intellekt faktorunun (g) qiymətləndirilməsi üçün tətbiq edilir.

İQ testləri elə tərtib edilir ki, nəticəni mərkəzi 100%-ə bərabər İQ qiyməti olan normal səpələnmə kimi təsvir etmək mümkün olsun, belə ki, insanların 50%-i 90–110 arasında, 25%-i isə 110-dan artıq qiymətə malik olsunlar. Amerika ali məktəbinin məzununun İQ qiyməti 115, əlaçıların ki, isə 135–140 təşkil edir.

Şarp əmsalı

Şarp əmsalı — orta risk mükafatının portfelin orta kənarlaşmasına nisbəti kimi hesablanan investisiya portfelinin (aktivinin) səmərəliliyinin göstəricisi.

S

=

E

[

R

−

R

f

]

σ

=

E

[

R

−

R

f

]

V

a

r

[

R

−

R

f

]

{\displaystyle S={\frac {E[R-R_{f}]}{\sigma }}={\frac {E[R-R_{f}]}{\sqrt {Var[R-R_{f}]}}}}

, burada

R

{\displaystyle R}

— portfel (aktiv) gəliri

R

f

{\displaystyle R_{f}}

— alternativ investisiya gəliri (adətən risksiz faiz dərəcəsi kimi qəbul edilir)

E

[

R

−

R

f

]

{\displaystyle E[R-R_{f}]}

— risk mükafatı (riyazi gözlənti aktivlər üzrə gəlirin alternativ investisiya gəlirindən artıqlığı)

σ

{\displaystyle \sigma }

— standart sapma portfel (aktiv) gəliri

Əgər

R

f

{\displaystyle R_{f}}

sözügedən dövr ərzində sabitdirsə, o zaman

V

a

r

[

R

−

R

f

]

=

V

a

r

[

R

]

{\displaystyle {\sqrt {Var[R-R_{f}]}}={\sqrt {Var[R]}}}

.

Şarp nisbəti aktivin gəlirinin investorun götürdüyü riski nə qədər kompensasiya etdiyini müəyyən etmək üçün istifadə olunur. Eyni gözlənilən gəlirli iki aktivi müqayisə edərkən, Sharpe nisbəti daha yüksək olan aktivə investisiya etmək daha az riskli olacaq.

Şarp əmsalı gəlirlərinin illik faizlə ifadə edilən orta aylıq gəlirlərə (yaxud başqa vaxt ərzində gəlirlərə) əsaslanaraq ölçülməsi il ərzində performansı qiymətləndirməkdənsə, növbəti ayda mümkün performansı qiymətləndirmək üçün daha uyğundur. Sharpe nisbətində istifadə olunan gəlir ölçüsü uzun müddət ərzində potensial gəlirləri qiymətləndirərkən çox yanıltıcı ola bilər.

Şarp nisbəti (yalnız məhdud "dəyişkənliyi aşağı" hesab edən Sortino nisbətindən fərqli olaraq) aktiv dəyərlərində yuxarı və aşağı dalğalanmalar arasında fərq qoymur. O, riski yox, portfelin məcmu dəyişkənliyini ölçür.

Şarp nisbəti yuvarlanan və ardıcıl itkilər arasında fərq qoymur

William F. Sharpe. The Sharpe ratio

Джек Швагер.

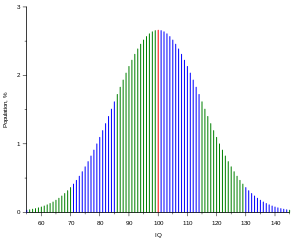

İntelekt əmsalı

İntellekt əmsalı (ing. intelligence quotient; abr. IQ ; təl. "ay-kü") — insanın malik olduğu intellekt qabiliyyətinin kəmiyyət göstəricisi.

Verilmiş şəxs eyni zamanda cəmiyyətdə orta statistik insanın malik olduğu intellektə nisbətən müqayisə olunur. Bunun üçün xüsusu testlər mövcuddur. IQ testləri bilik səviyyəsini yox, düşünmə qabiliyyətini aşkar etməyə xidmət edir. İntellekt əmsalı ümumi intellekt faktorunun (g) qiymətləndirilməsi üçün tətbiq edilir.

İQ testləri elə tərtib edilir ki, nəticəni mərkəzi 100%-ə bərabər İQ qiyməti olan normal səpələnmə kimi təsvir etmək mümkün olsun, belə ki, insanların 50%-i 90–110 arasında, 25%-i isə 110-dan artıq qiymətə malik olsunlar. Amerika ali məktəbinin məzununun İQ qiyməti 115, əlaçıların ki, isə 135–140 təşkil edir.

Borc əmsalı

Borc əmsalı (ing. debt ratio) — şirkətin borc vəsaitləri ilə təmin edilmiş aktivlərinin nisbəti.

== Hesablama ==

Borc nisbəti şirkətin ümumi öhdəliklərinin onun ümumi aktivlərinə nisbəti kimi hesablanır (şirkətin imici daxil olmaqla, şirkətin cari və əsas vəsaitlərinin cəmi).

Borc nisbəti

=

Ümumi öhdəliklər

Ümumi aktivlər

{\displaystyle {\mbox{Borc nisbəti}}={\frac {\mbox{Ümumi öhdəliklər}}{\mbox{Ümumi aktivlər}}}}

Məsələn, 2 milyon dollar aktivi və 500.000 dollarlıq öhdəlikləri olan bir şirkətin borc nisbəti 25% olacaq.

== Göstərici dəyəri ==

Bu nisbət şirkətin aktivlərinin borc vəsaitləri hesabına maliyyələşdirilən hissəsinin olduğunu göstərir. 0,5 və ya daha az nisbət şirkətin ilk növbədə özünü maliyyələşdirdiyini göstərir. Ümumi aktiv strukturunda borc vəsaitlərinin payı yüksək olan şirkətin yüksək levirici olduğu deyilir. Bu göstərici nə qədər yüksəkdirsə, şirkətin gələcək fəaliyyəti ilə bağlı risk bir o qədər yüksəkdir. Bundan əlavə, yüksək göstərici dəyəri həm də şirkətin borc əldə etmək qabiliyyətinin zəif olduğunu göstərə bilər ki, bu da şirkətin maliyyə çevikliyini poza bilər (zəruri vaxtlarda lazımi vəsait toplamaq imkanı). Digər maliyyə əmsalları kimi, şirkətin borc əmsalı həmişə onun sənaye ortalaması və ya rəqiblərinin orta göstəricisi ilə müqayisə edilməlidir.

Effektivlik əmsalı

Effektivlik əmsalı (Return on Investment, ROI) — investisiyanın gəlirliliyini və kapitaldan istifadənin səmərəliliyini qiymətləndirmək üçün istifadə olunan maliyyə göstəricisidir. ROI faizlə ifadə edilir və investisiyanın gəliri ilə layihə və ya aktivə yatırılan məbləğ arasında əlaqəni ölçür.

ROI hesablamaq üçün formula aşağıdakı kimidir:

ROI = (Mənfəət — İnvestisiya) / İnvestisiya * 100

Mənfəətə investisiyadan əldə edilən gəlir, əlavə olaraq hər hansı əlavə fayda və ya qənaət daxildir. İnvestisiya bir layihəyə qoyulan pul məbləğini və ya aktivlərin dəyərini əks etdirir.

Performans nisbəti investorlara və sahibkarlara investisiyalarının gəlirliliyini qiymətləndirməyə və onu digər investisiya imkanları ilə müqayisə etməyə imkan verir. O, həmçinin investisiya portfelinin optimallaşdırılması və ya konkret layihənin fəaliyyətinin təhlili ilə bağlı qərarlar qəbul etmək üçün istifadə edilə bilər.

Qeyd etmək lazımdır ki, ROI investisiyanın qiymətləndirilməsi üçün yeganə metrik deyil. Xalis indiki dəyər (NPV), daxili gəlir dərəcəsi (IRR) və s. kimi digər göstəricilər də investisiyanın gəlirliliyini və riskini tam təhlil etmək üçün istifadə edilə bilər.

Səmərəlilik nisbəti maliyyə analitikası, layihənin idarə edilməsi, sahibkarlıq və şəxsi maliyyə planlaşdırması da daxil olmaqla müxtəlif sahələrə tətbiq oluna bilər.

Ehtiyat kopya

Yedəkləmə və ya ehtiyat nüsxə (ing. backup) — arxivləşdirmə üçün, yaxud zədələnmə və ya yoxolma halında qiymətli faylların saxlanması məqsədilə proqramın, diskin və ya bəzi verilənlərin ehtiyat surətidir. Bəzi tətbiqi proqramlar faylların eyni zamanda həm cari versiyasını, həm də əvvəlki variantını diskdə saxlamaqla, onların yedək kopiyasını avtomatik yaradır.

== Yedəkləmə üsulları ==

İnformasiyalar 3 fərqli üsulla yedəklənə bilər:

Tam yedəkləmə (Full backup)- Bu üsulla yedəkləmə zamanı bütün qaynaqlar yedəklənir. Ən etibarlı üsuldur, lakin zaman və əlavə yaddaş ehtiyacı yaranır

Addımlı yedəkləmə (Incremental backup) Bu tip yedəkləmədə sadəcə son yedəkdən bu yana yedəklənməmiş sənəndlər yedəklənir.

Differensial yedəkləmə (Differential backup) Bu tip yedəkləmədə son tam yedəkdən bu yana yedəklənməmiş olaraq seçilən sənədlər yedəklənir.

Artımlı ehtiyat kopyalama

Artımlı ehtiyat nüsxələmə (ing. incremental backup) — sonuncu tam ehtiyat nüsxələmədən (ing. full backup) sonra dəyişikliyə uğramış faylların ehtiyat nüsxələnməsi prosesidir.

== Həmçinin bax ==

Yedəkləmə

== Ədəbiyyat ==

İsmayıl Calallı (Sadıqov), "İnformatika terminlərinin izahlı lüğəti", 2017, "Bakı" nəşriyyatı, 996 s.

Artımlı ehtiyat nüsxələmə

Artımlı ehtiyat nüsxələmə (ing. incremental backup) — sonuncu tam ehtiyat nüsxələmədən (ing. full backup) sonra dəyişikliyə uğramış faylların ehtiyat nüsxələnməsi prosesidir.

== Həmçinin bax ==

Yedəkləmə

== Ədəbiyyat ==

İsmayıl Calallı (Sadıqov), "İnformatika terminlərinin izahlı lüğəti", 2017, "Bakı" nəşriyyatı, 996 s.

Federal Ehtiyat Sistemi

Federal Ehtiyat Sistemi (FES) (daha çox FED olaraq da adlandırılır) — 1913-cü il dekabrın 23-də Federal Ehtiyat haqqında qanuna əsasən məxsusi olaraq yaradılan və ABŞ-nin Mərkəzi Bankı səlahiyyətində olan maliyyə strukturu. FES-in kapital formasının şəxsi olmasına baxmayaraq (aksiyaları xüsusi statusa malikdir) onun idarə olunmasında dövlət xüsusi rol oynayır. Mərkəzi bank funksiyasını icra edən müstəqil maliyyəiqtisad institutu.

== Ümumi məlumat ==

23 dekabr 1913 ildə "Federal ehtiyatlar haqqında" (Federal Reserve Act) qanuna əsasən yaradılmışdır. Federal Ehtiyat Sistemi ABŞ dollarının rəsmi emissiyasını həyata keçirə bilir; milli pul siyasətini (iqtisadi artımı əks etdirən pul və kredit aqreqatlarının uzunmüddətli artımını qoruyub saxlamaq və maksimum məşğulluğ, qiymət stabilliyinə nail olmaq və uzunmüddətli orta faiz dərəcələrini saxlama məqsədilə) müəyyən edir; özəl kommersiya bank institutlarının fəaliyyətinin nəzarət və tənzimlənməsini həyata keçirir; depozit institutlarına, ABŞ hökumətinə maliyyə xidmətləri göstərir.

Federal Ehtiyat Sisteminin strukturu (1935 ildən): federal hökumət agentliyi – Direktorlar şurası (7 üzvünü ABŞ prezidenti seçir, senat təsdiq edir); 12 regional federal ehtiyat bankı (Atlanta, Boston, Dallas, Kanzas-Siti, Klivlend, Minneapolis, Nyu-York, Riçmond, San-Fransisko, Sent-Luis, Filadelfiya, Çikaqo). FES

== FES-in strukturu ==

on iki regional federal rezerv bankı — ABŞ xəzinədarlığının fiskal nümayəndələri

verdikləri rezerv kapitala görə Federal Ehtiyat Banklarının aksiyalarından gəlir götürən çoxsaylı özəl banklar

FES-in idarəetmə sistemi :

ABŞ Prezidenti tərəfindən təsdiq edilən və 7 nəfərdən ibarət İdarəetmə Şurası. Hər bir üzv 14 illiyə təyin edilir. ABŞ Prezidentinin Qanuna əsasən İdarəetmə Şurası sədrini vaxtından əvvəl vəzifədən azad etmək hüququ vardır (indiyə qədər bu maddədən istifadə edilməyib).

Açıq bazar üzrə federal komitə

müxtəlif məsləhət şuraları

fevral 2018-ci ildən FES İdarəetmə Şurasının sədri Cerom Pauel dir.

Aktivlərin dövriyyəsi əmsalı

Aktivlərin dövriyyəsi əmsalı (ing. assets turnover ratio) — aktivlərdən istifadənin səmərəliliyini əks etdirən maliyyə göstəricisi. Şirkətin öz aktivlərini nə dərəcədə effektiv idarə etdiyini, cari və ya proqnozlaşdırılan satış həcmləri ilə əlaqədar şirkətin balansındakı aktivlərin ümumi sayının kifayət qədər, böyük və ya kiçik olub olmadığını təhlil etmək üçün istifadə olunur. Aktivlərə həddən artıq sərmayə qoyuluşu sərbəst pul axınını və şirkətin səhm qiymətini azaldır. Aktivlərə az investisiya qoyulması adətən satış həcminin azalması ilə nəticələnir ki, bu da sərbəst pul axını və səhm qiymətlərini azaldır.

== Tərifi ==

iqtisadiyyatda iki məna var:

məhsul satışından əldə edilən gəlir aktivlərin orta illik dəyərinə nisbəti. Bu nisbət satış həcmi baxımından aktivlərdən istifadənin səmərəliliyini xarakterizə edir. Təhlil edilən dövr üçün bir rubl aktivlərin dövriyyələrinin sayını göstərir.

Formula: K = Məhsulların satışından əldə edilən gəlir / Aktivlərin orta illik dəyəri

qarşılıqlı investisiya fondu ticarət fəaliyyətinin göstəricisi. Portfelinin tərkibinin nə qədər tez-tez dəyişdiyini nümayiş etdirir.

Kapitalın adekvatlıq əmsalı

Kapitalın adekvatlıq əmsalı (ing. capital adequacy ratio, CAR) — borcalanın müflisləşməsi zamanı maliyyə itkilərini öz vəsaitləri hesabına ödəmək qabiliyyətini əks etdirən bank sabitliyinin göstəricisi. Göstərici bankın kapitalının onun riskinə nisbətinə bərabərdir. Bank tənzimləyiciləri bankların məqbul səviyyədə itkiləri bərpa edə bilmələrini və müəyyən edilmiş kapital tələblərinə əməl etmələrini təmin etmək üçün bankların bu göstəricisinə nəzarət edirlər.

Bu əmsal risklə ölçülən kreditlərin həcminin faizi kimi ifadə edilir. Bu nisbətin tələb olunan səviyyəsini saxlamaq öhdəliyi əmanətçiləri qorumaq və bütün dünyada maliyyə sistemlərinin sabitliyini və səmərəliliyini təşviq etmək məqsədi daşıyır.

== Hesablanması ==

Kapital adekvatlığı əmsalı (CAR) bankın əsas kapitalının (ing. core capital) bankın risklə ölçülmüş aktivlərinə bölünməsi faizidir:

CAR

{\displaystyle {\mbox{CAR}}}

= 1-ci dərəcəli kapital + 2-ci dərəcəli kapital/Risklə ölçülmüş aktivlər

burada:

1-ci dərəcəli kapital (

T

1

{\displaystyle T_{1}}

) = (ödənilmiş nizamnamə kapitalı + məcburi ehtiyatlar + açıqlanmış sərbəst ehtiyatlar) - (törəmə müəssisənin kapitalına investisiya + qeyri-maddi aktivlər + cari zərərlər və onların köçürülmüş qalıqları) ,

2-ci dərəcəli kapital (

T

2

{\displaystyle T_{2}}

) = A) Açıqlanmamış ehtiyatlar + B) Ümumi zərər ehtiyatları + C) Hibrid borc alətləri və subordinasiya edilmiş borc alətləri,

Risk ya bankın risklə ölçülmüş aktivləri (

a

{\displaystyle \,a}

) və ya müvafiq ölkənin milli bank tənzimləyicisi tərəfindən müəyyən edilmiş minimum məcmu kapital tələbi ola bilər. Risk ölçülmüş aktivlərdən istifadə edərkən,

CAR

=

T

1

+

T

2

a

{\displaystyle {\mbox{CAR}}={\cfrac {T_{1}+T_{2}}{a}}}

≥ 10 %.

Minimum həddi (faizlə) bankdan banka dəyişir (bu halda 10%, bank tənzimləyicisinin Bazel sazişlərinin normalarına uyğun adi tələbi; ayrı-ayrı ölkələrin milli bank tənzimləyicisi tərəfindən müstəqil olaraq müəyyən edilir).

Ehtiyat Bankı (Yeni Zelandiya)

Yeni Zelandiya Ehtiyat Bankı (ing. Reserve Bank of New Zealand) — Yeni Zelandiyanın mərkəzi bankı.

== Tarixi ==

Uzun müddət Yeni Zelandiyanın pul dövriyyəsində təkcə Britaniya deyil, həm də xarici sikkələrdən (İspan, Hindistan, Portuqal, Danimarka, Hollandiya) istifadə olunurdu. 1840-1881-ci illərdə özəl istiqrazlar, 1857-1881-ci illərdə isə özəl mis tokenlər buraxılmışdır.

İmperator Sikkə Qanununa (1870) əsasən, 1897-ci ildən Britaniya sikkələri yeganə qanuni ödəniş vasitəsi oldu. Dövriyyədə altı özəl bankın əskinasları da var idi (Oklend Bankı, Avstralaziya Bankı, Yeni Cənubi Uels Bankı və s.).

1 aprel 1934-cü ildə Yeni Zelandiyanın Ehtiyat Bankı Aktı qəbul edildi. 1934-cü il avqustun 1-də bank fəaliyyətə başladı və əskinaslar buraxıldı. 1936-cı ildə bank milliləşdirildi.

== İstinadlar ==

== Ədəbiyyat ==

Бутаков Д.Д., Золотаренко Е.Д., Рыбалко Г.П. Валюты стран мира: Справочник (5-е изд., перераб.

Verilənlərin uzaqdan ehtiyat kopyası

Verilənlərin uzaqdan ehtiyat kopyası, həmçinin bulud ehtiyat kopyası və ya rezervlənmə xidməti (ing. backup-as-a-service, BaaS) istifadəçilərə kompüter fayllarının ehtiyat kopyasının verilməsi, məlumatların saxlanılması və bərpası üçün sistem təqdim edən xidmət. Onlayn ehtiyat provayderlər son istifadəçilərə (və ya müştərilərə) bu növ xidmət göstərən şirkətlərdir. Bu cür ehtiyat xidmətləri bulud hesablama forması hesab olunur.

Onlayn ehtiyat kopya sistemləri adətən müəyyən bir cədvəl üzrə işləyən müştəri proqram təminatı üçün qurulur. Bəzi sistemlər gündə bir dəfə, adətən gecə vaxtı, yəni kompüterlər istifadə edilmədiyi saatlarda işləyir. Digər yeni bulud ehtiyat kopya xidmətləri, demək olar ki, real vaxt rejimində istifadəçi sistemlərində dəyişiklikləri ələ keçirmək üçün davamlı olaraq fəaliyyət göstərir. Onlayn ehtiyat kopya sistemi adətən verilənləri toplayır, sıxışdırır, şifrələyir və uzaqdan ehtiyat kopya xidməti təminatçısının serverlərinə və ya saytdan kənar avadanlıqlara ötürür.

Verilənlərin uzaqdan ehtiyat kopyası ənənəvi ehtiyat üsullarına nisbətən üstünlüklərə malikdir:

Uzaqdan ehtiyat kopya üçün istifadəçi müdaxiləsi tələb olunmur. İstifadəçi lentləri dəyişdirməli, CD-ləri etiketləməli və ya digər manual addımlar atmalı deyil.

Azərbaycan Respublikası Prezidentinin Ehtiyat Fondu

Azərbaycan Respublikası Prezidentinin Ehtiyat Fondu — Azərbaycan Respublikasında dövlət büdcəsi gəlirləri əsasında mövcud olan fond.

== Maliyyələşməsi ==

Azərbaycan Respublikası Prezidentinin Ehtiyat Fondunun vəsaitinin həcmi dövlət büdcəsi gəlirlərinin 2 faizindən çox olmamaqla müəyyən edilir.

== İstiqaməti ==

Azərbaycan Respublikası Prezidentinin Ehtiyat Fondunun vəsaiti müvafiq icra hakimiyyəti orqanının sərəncamları ilə müəyyən edilmiş xərclərin maliyyələşdirilməsinə istifadə olunur.

Bu Fondun vəsaiti ölkənin sosial-iqtisadi həyatında mühüm əhəmiyyət kəsb edən tədbirlərə yönəldilir. Məsələn, bu fondun vəsaitləri hesabına "Qızıl kitab"a adları yazılmış gənc istedadların hər biri üçün onlar 25 yaşına çatanadək 300 manat məbləğində xüsusi aylıq təqaüd təsis edilmişdir.

== Qadağa və məhdudiyyətlər ==

Azərbaycan Respublikası Prezidentinin Ehtiyat Fondunun vəsaiti ölkədə seçkilərin və referendumların keçirilməsinə, habelə Azərbaycan Respublikası Prezidentinin fəaliyyətinin təbliği məqsədilə xərclənə bilməz.

Fondun vəsaitlərinin istifadə müddəti müvafiq büdcə ilinin sonunda başa çatır.

Taxıl istehsalının ehtiyat mənbələri (film, 1978)

Texniki təbliğat filmi taxıl istehsalının ehtiyat mənbələri barədə söhbət açır.

Film Azərbaycan Kənd Təsərrüfatı Nazirliyinin sifarişi ilə çəkilmişdir.

“Sağ-trotskiçi ehtiyat mərkəzinin əksinqilabi milliyətçi təşkilatı” rəhbərlərinin işi

"Sağ-trotskiçi ehtiyat mərkəzinin əksinqilabi milliyətçi təşkilatı" (SEMƏMT) rəhbərlərinin işi – 1938–1956-cı illərdə bir neçə azərbaycanlı xalq təsərrüfatı rəhbəri, o cümlədən SSRİ Ali Soveti deputatının məhkum olunduğu və Azərbaycan SSR ali rəhbərliyi tərəfindən saxtalaşdırılmış siyasi istintaq işi. Bu iş üzrə "32 rayon partiya komitəsi katibi, 28 rayon icraiyyə komitəsi sədri, 15 xalq komissarı və onların müavinləri, 66 mühəndis, 88 Sovet ordusu və Hərbi-dəniz donanması komandiri, 8 professor və başqa səlahiyyətli şəxslər həbs edilərək güllələnmiş, ya da uzun müddətə azadlıqdan məhrum edilmişlər".

Bu iş SSRİ-də "Sovetlər əleyhinə sağ-trotskiçi bloku"nun başçıları elan olunmuş Buxarin və Rıkovun üzərində aparılmış prosesin regional davamı idi. İstintaqın iddiasına görə SEMƏMT Azərbaycan milliyətçilərinin əsasən başqa millətlərin nümayəndələrindən olan sağ-trotskiçilərlə birliyini təmin etmişdi.

Bu təşkilat ona görə "ehtiyatda olan" adlandırılmışdır ki, guya ondan qabaq 1936–1937-ci illərdə XDİK tərəfindən darmadağın edilmiş "əsas" təşkilatın əvəzində yaradılmışdı; bu yeni təşkilatın üzvləri o zaman ehtiyatda idilər və əsas təşkilat məhv ediləndən sonra onun işini bərpa etməyə çalışmışlar.

İstintaq işində aşağıda sadalanan təşkilatın rəhbərləri kimi bir neçə nəfər yüksək vəzifəli şəxs göstərilmişdir. Onlardan beşi Azərbaycan SSR xalq təsərrüfatı rəhbəri və SSRİ Ali Sovetinin 1-ci çağırışının deputatları idi:

Manaf Xəlilov (Az. SSR Xalq Komissarları Sovetinin 1-ci müavini);

İbrahim Əsədullayev (Az. SSR Xalq Daxili Ticarət komissarı);

Əbülfət Məmmədov Az. SSR Xalq Əkinçilik komissarı;

İskəndər Əliyev (Az.